Как устроен ETF? Гайд для инвестора.

Как устроен ETF фонд и кто участвует в его управлении. Разбираем в новом гайде для инвесторов.

Иностранные инвестиционные биржевые фонды (ETF) привлекают инвесторов-новичков и тех, кто ищет пассивный способ заработка на инвестициях. Но чтобы не ошибиться с выбором фонда и добиться максимальной выгоды от своих вложений, стоит понять, что такое ETF и как он устроен?

Что такое ETF?

ETF – это фонд, который торгуется на бирже (от английского «Exchange Traded Fund»). ETF инвестируют средства в определенные активы, например, золото, ценные бумаги, недвижимость. При этом они придерживаются специальных алгоритмов, которые позволяют рассчитывать на получение дохода. Базой для этих алгоритмов чаще всего выступают фондовые индексы, например, Dow Jones, S&P 500, индекс МосБиржи и другие.

Инвестиционные фонды формируют портфели активов и выпускают свои акции, где каждая включает «кусочек» всех купленных фондом активов.

Пример:

1 акция Google на начало августа 2021 года, стоит более 2700$. Чтобы инвестору включить Google в свой портфель с долей не более 10% от активов, ему нужен портфель свыше 27 000$. Для рядового инвестора это огромная сумма, которая делает акции Google недоступными.

Благодаря же ETF (например ETF FXUS, основанным на S&P 500) со стоимостью менее 100$ за акцию, инвестор можно вложиться единовременно в более 500 крупнейших американских компаний (в том числе Google) в микро-долях, с хорошей диверсификацией и также получать прибыль от роста акций и выплаты дивидендов (по включенным в портфель ETF компаниям).

Такой подход делает инвестиции в ETF удобными и безопасными за счет их доступности и широкой диверсификации.

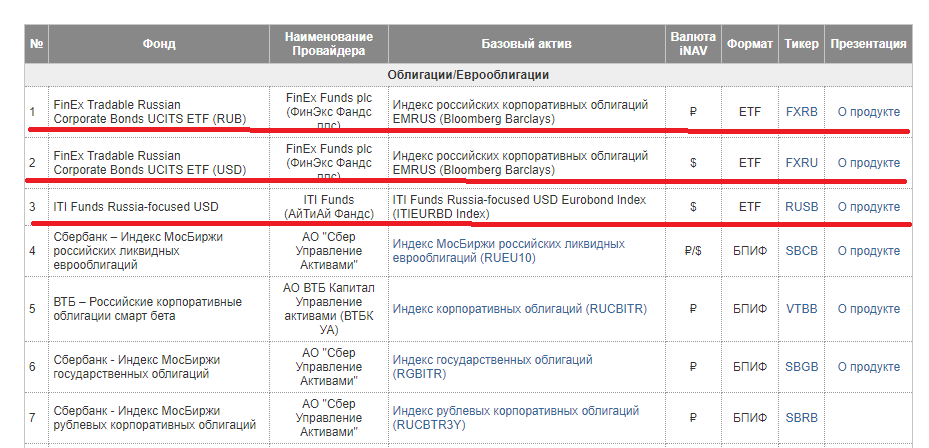

Какие ETF торгуются на Московской бирже?

Вот список всех биржевых фондов (включая БПИФ), доступных на Московской бирже. ETF фонды выделены пометкой "ETF" в графе "Формат".

Если вам интересны российские инвестиционные фонды (БПИФ), то прочитайте нашу статью, где мы сравниваем их с ETF и выбираем лучший инструмент.

Всего на Московской бирже, на август 2021 года, представлены ETF двух провайдеров - FinEx и ITI Funds. ITI Funds имеет всего два фонда, а FinEx в лице двух провайдеров (FinEx Funds plc и FinEx Physically Backed Funds plc) 19. Валютой фондов выступают рубли, доллары США, евро, тенге. Покупая фонды ETF, можно вложиться в облигации, акции, смешанные активы.

Также есть фонды, специализирующиеся на определенных отраслях экономики (США, Казахстана, Германии), в разных отраслях (ИТ, недвижимость, киберспорте).

Структура ETF

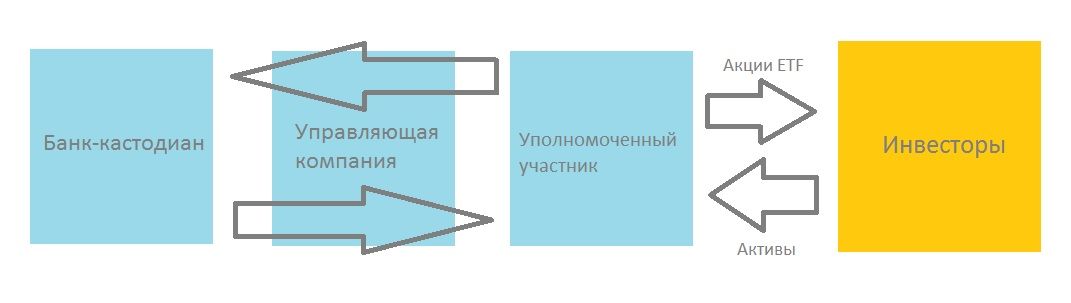

Участниками фондовой экосистемы ETF являются:

- Провайдер. Компания с большим стажем, репутацией и большим капиталом, которая регистрирует фонд (например те же FinEx). Она может выполнять функции управляющей компании или поручить их другому юридическому лицу.

- Управляющая компания (УК) или фондовый менеджер. Это структура, которая реализует инвестиционную стратегию фонда и управляет его торговой деятельностью. Например, в качестве УК самого крупного провайдера на российском рынке FinEx выступает компания FinEx Capital Management LLP из Великобритании.

- Банк-кастодиан или банк-депозитарий. Это структура, которая хранит все активы фонда, вносит изменения в реестры при передаче прав собственности. Также банк-кастодиан вместе с администратором отслеживает действия управляющей компании на соответствие Директиве ЕС , регулирующей деятельность инвестиционных фондов. Активы фонда хранятся отдельно от собственных средств банка-кастодиана. Если банк не смог обеспечить сохранность активов, то он отвечает за них своим имуществом. Банком-кастодианом фондов FinEx является Bank of New York Mellon.

- Администратор. Эта структура отвечает за бухгалтерию фонда, распределение и выплату дивидендов, уведомления и другие организационные моменты. У фондов FinEx администратором является тот же банк Bank of New York Mellon.

- Уполномоченный (авторизованный) участник. Часто они же являются маркетмейкерами. Это основные поставщики ликвидности ETF. Если спрос на акции ETF повышается, они предоставляют большее количество акций инвесторам благодаря механизму подписки. Если инвесторы продают акции, их забирают с рынка авторизованные участники и «погашают», обменивая на корзину базового актива. Это позволяет биржевым ценам акций ETF большую часть времени оставаться вблизи справедливой стоимости.

- Маркетмейкеры. Это крупные финансовые институты, которые по договору с УК покупают и продают акции фонда вне зависимости от того, сколько они стоят на текущий момент. Таким образом фонд поддерживает уровень цен своих торгуемых активов.

Взаимосвязь участников фонда можно наглядно представить в виде схемы.

Принцип работы ETF

Итак, кто организует жизнь фонда, мы узнали. А теперь посмотрим, как он работает:

- Провайдер решает создать новый фонд и закупает активы в соответствии с выбранной стратегией. Например, могут быть закуплены акции 200 крупнейших компаний определенной страны или 500 участников авторитетного экономического рейтинга.

- Акции фонда эмитируются и выпускаются на рынок. Стоимость одной акции определяется по простой формуле: складываем стоимость всех активов и делим на количество акций.

- Инвесторы приобретают акции. Если политика предусматривает выплату дивидендов, то каждый держатель регулярно получает отчисления. Итоговая доходность или убыточность акций зависит от разницы между их стоимостью на момент покупки и продажи.

Разобраться в том, как работает ETF не так уж и сложно. А если вы знаете участников фонда и схему их взаимодействия, то вам куда проще выбрать надежный инструмент для вложения денег.

Найти и выбрать ETF по параметрам можно в бесплатном скринере ETF на hit.finance