Как оценить надежность компании и не купить будущего банкрота?

Если у компании большой долг - это риск. Большой долг может негативно сказаться на доходах и даже привести к банкротству. В этой статье мы научимся оценивать финансовую надежность компании и считать ее долг с помощью мультипликаторов.

Если у компании большой долг - это риск. Большой долг может негативно сказаться на доходах и даже привести к банкротству.

В этой статье мы научимся оценивать финансовую надежность компании и считать ее долг с помощью мультипликаторов.

Current Ratio - коэффициент текущей ликвидности

Первый мультипликатор, о котором мы будем говорить - Current Ratio.

Current Ratio показывает отношение текущих активов к текущим пассивам.

- Текущие активы (или оборотные активы) — это активы, которые используются компанией в течение ближайших 12 месяцев.

- Текущие пассивы (или краткосрочные обязательства) — это обязательства, срок погашения которых менее 12 месяцев. Сюда входят краткосрочные долги, кредиторская задолженность и прочие обязательства

Поделив 1 / 2 мы получим Current Ratio:

- Хорошим значением считается показатель 1 - 1,5.

Значение коэффициента больше 1 означает, что текущие активы компании превышают ее текущие обязательства. Соответственно, чем больше этот коэффициент, тем легче компании гасить свои текущие долги, и она более надежна. - Если коэффициент меньше 1, значит потенциально компания может испытывать проблемы с погашением текущих долгов. Иногда, значение меньше 1 может являться следствием специфики бизнеса.

Коэффициент текущей ликвидности (Current Ratio) помогает оценить платежеспособность компании на ближайший год.

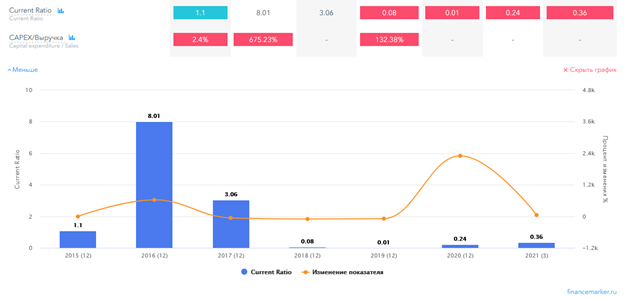

Current Ratio компании "Сибирский гостинец" с 2018 менее 1:

Debt/Equity - коэффициент финансовой устойчивости

Использование заемного капитала в бизнесе - обычное явление. С помощью заемных средств у предприятия формируется финансовый рычаг, который позволяет бизнесу развиваться быстрее. С другой стороны, большие долги ложатся бременем на плечи компании и в случае непредвиденных обстоятельств, могут ее похоронить.

Для оценки финансовой устойчивости компании используют мультипликатор Debt/Equity - соотношение заемного капитала к собственному.

Debt/Equity = сумма всех обязательств (краткосрочные+долгосрочные) разделить на величину собственного капитала (форма баланса).

Debt/Equity - одна из основных метрик, по которой можно судить об общей долговой нагрузке предприятия:

- Безопасным значением считается диапазон 1.5 - 2.

Это означает, что заемные средства не превышают собственный капитал компании в 1,5-2 раза. - Значение свыше 2-3 означает, что компания сильно закредитована и менее устойчива в финансовом плане.

- Чрезмерно низкое значение коэффициента (< 0.5-1) говорит, что предприятие мало использует заемный капитал, а значит не использует финансовый рычаг для увеличения прибыли.

Бывают и исключения.

Высокое значение коэффициента Debt/Equity можно встретить у молодых и бурно-растущих компаний, которые остро нуждаются в капитале и заимствуют его большими объемами. Но такая схема безопасна только в случае, если компания генерирует высокую прибыль на вложенный капитал (имеет высокую рентабельность активов).

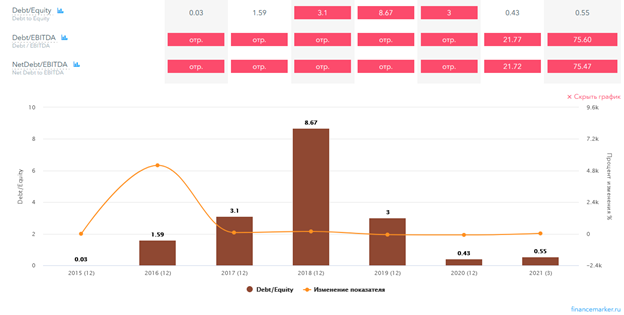

Debt/Equity компании Сибирский гостинец в 2016-2019 годах был очень высоким - долги компании значительно превышали ее собственный капитал:

Interest Coverage Ratio - покрытие процентов по долгам прибылью

Для расчета Interest Coverage Ratio, прибыль до уплаты процентов и налогов (EBIT) делят на сумму процентов по долговым обязательствам за тот же период. Полученный результат показывает, на сколько прибыль превышает проценты по долгам.

Interest coverage ratio показывает способность компании обслуживать свой долг:

- Минимальное значение данного коэффициента >= 1. Это означает, что прибыль компании превышает проценты по ее долгам.

- Чем больше значение, тем больше покрытие процентов прибылью и более устойчивое финансовое положение.

- Значение менее 1 говорит о том, что у компании недостаточно прибыли, чтобы покрыть платежи по кредитам.

Мультипликатор NetDebt / EBITDA

NetDebt/EBITDA - еще один мультипликатор, позволяющий оценить способность компании гасить свои обязательства. По сути, он показывает, за сколько лет компания может погасить свои долги за счет денежных поступлений.

Чистый долг (NetDebt) — это долг компании за вычетом денежных средств и эквивалентов.

EBITDA - чистая прибыль до выплаты процентов, налогов, износа и амортизации.

EBITDA считается более объективным показателем для оценки притока денежных средств, чем чистая прибыль.

Оптимальное значение данного мультипликатора будет 3-4 и не более. Иными словами, текущей EBITDA хватит для того, что расплатится с долгами в течение 3-4 лет.

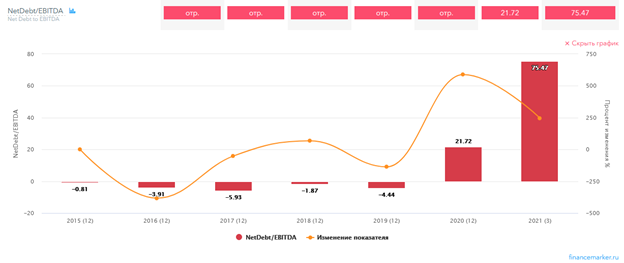

У компании Сибирский гостинец данный показатель имеет отрицательное значение, поскольку компания генерирует убытки:

Поучительная история компании "Сибирский гостинец"

Рассмотренные выше показатели финансовой устойчивости и мультипликаторы компании Сибирский гостинец говорили, что бизнес сильно закредитован и у компании нет достаточных денежных потоков для обслуживания своего долга.

В итоге, подававший надежды молодой стартап, в 2018 году объявил дефолт по своим облигациям. Инвесторы в акции Сибирский гостинец, не обращавшие внимания на уровень долга компании пострадали.

Как оценить надежность банка?

Финансовые компании (банки и страховые) имеют особенности ведения бизнеса, из-за которых вышеназванные показатели для оценки устойчивости им не подойдут. Поэтому для банков используются другие показатели.

Для банков абсолютно нормально иметь большую долю заемных средств по сравнению с собственным капиталом.

Основными показателями для оценки уровня надежности банков являются нормативы достаточности капитала по стандартам Базель III:

- Норматив достаточности базового капитала Н1.1 - не менее 5%

- Норматив достаточности основного капитала Н1.2 - не менее 6%

- Норматив достаточности собственных средств банка Н1.0 - не менее 10%.

Нарушение этих нормативов может означать, что банк испытывает серьезные проблемы, и это может привести к отзыву лицензии.

Другими показателями, за которыми нужно следить, являются чистая прибыль и рентабельность собственного капитала ROE и активов ROA. Банк не должен быть убыточным, а рентабельность слишком низкой.

NPL - коэффициент просроченных долгов.

Как известно, не все кредиторы возвращают долги банкам, поэтому у банков появляются просроченные задолженности. Чем больше кредиторов не возвращают долги, тем большие убытки несет банк.

Коэффициент NPL (non performing loans) показывает процент просроченных долгов в кредитном портфеле банка. Значение этого показателя должно быть не больше 10%.

Резюме

Всегда обращайте внимание на мультипликаторы оценивающие долги компании и избегайте бизнесы с высоким долгом. Даже если компания хорошо справляется с высоким долгом, в случае непредвиденных обстоятельств (кризиса) риск ее банкротства или ухудшения бизнеса намного выше, чем у компаний с умеренным долгом.

Коэффициенты надежности компании (мультипликаторы) всегда лучше отслеживать в динамике, так же как показатели выручки, чистой прибыли и денежных потоков. Так вы сможете получить более целостную картину финансового состояния и заметить меняющиеся тренды.

P.S.

Для поиска и выбора компаний по мультипликаторам, оценивающим долг используйте скринер акций hit.finance

Зарегистрируйтесь и попробуйте - 7 дней полного доступа бесплатно.