Обычные и биржевые инвестиционные фонды. Различия и особенности.

Обычные или биржевые фонды - что выбрать? Сделаем сравнение и попытаемся разобраться.

Несколько лет назад, если бы вы решили инвестировать в коллективные формы инвестиций - фонды, единственным вариантом были бы ПИФы (паевые инвестиционные фонды) российских УК.

Однако, за последние несколько лет число биржевых фондов на российской бирже выросло в несколько раз. Тем не менее в обычные "старые" ПИФы по-прежнему вложено много средств. Какие же фонды сегодня стоит предпочесть? Для этого сделаем сравнение обычных и биржевых ПИФов.

Способ покупки

Обычные ПИФы можно купить в управляющей компании либо через ее агентов - чаще всего это аффилированные с УК банки. Покупка осуществляется при визите в офис УК или агента. Некоторые УК предоставляют возможность покупки паев через личный онлайн-кабинет. При этом через УК можно купить ПИФы только этой управляющей компании.

Биржевые ПИФы и ETF купить гораздо проще. Они торгуются на бирже, и чтобы их купить достаточно иметь открытый счет у биржевого брокера. При этом на бирже торгуются фонды разных управляющих компаний, то есть имея один брокерский счет, можно покупать фонды разных УК. В этом плане выбор гораздо больше.

Комиссии за сделки

При покупке и продаже фондов платятся комиссии за сделку. При покупке обычных ПИФов через УК или агента платится надбавка. Обычно она измеряется в процентах от суммы сделки и в большинстве случаев находится в диапазоне от 0% (при покупке на крупные суммы) до 1% (при покупке на небольшие суммы). При продаже паев платится скидка, которая так же может составлять 0-1%. Скидка обычно зависит не от суммы, а от срока удержания фонда - чем дольше держишь фонд, тем меньше скидка.

При покупке биржевых фондов платится комиссия за сделки брокеру и комиссия биржи. Величина брокерской комиссии зависит от брокера и тарифного плана. Обычно она составляет 0,03-0,06% от объема сделки. Некоторые брокеры устанавливают минимальную планку комиссии, например, 30 рублей за сделку.

Помимо очевидной брокерской комиссии инвестор при покупке биржевого фонда платит "скрытую комиссию". Она выражается в том, что стоимость пая на бирже может отличаться от расчетной стоимости пая (NAV), которая рассчитывается как чистая величина активов фонда, деленная на количество паев.

Это называется спред. NAV публикуется на сайте биржи и его можно сравнить с биржевой ценой. Величина спреда не постоянна, и обычно составляет несколько десятых процента. При этом маркетмейкер, который должен обеспечивать ликвидность торгов, должен следить за тем, чтобы спред находился в установленном диапазоне. Обычно цена покупки на бирже чуть выше NAV, а цена продажи - чуть меньше.

Еще одной отличительной особенностью обычных ПИФов является то, что паи можно обменивать между разными фондами внутри одной управляющей компании. За обмен паев комиссия не взимается. Можно, например, обменять часть паев фонда акций на фонд облигаций. И это не будет считаться продажей. У биржевых фондов такой возможности нет - придется их продавать и покупать, платя комиссии и налоги.

Ликвидность

Ликвидность — это способность конвертировать актив в деньги. Чем больше ликвидность, тем проще и быстрее можно продать актив. Скорость совершения сделок с обычными ПИФами небольшая - с момента подачи заявки на покупку или продажу паев может пройти несколько дней. Это в случае открытых ПИФов, сделки с которыми можно осуществлять в любой рабочий день.

Есть интервальные ПИФы - сделки с ними можно осуществлять лишь в некоторые временные интервалы несколько раз в год - обычно две недели раз в квартал. Есть и закрытые ПИФы (обычно это фонды недвижимости) - после входа в них, их продать можно только на вторичном рынке или на бирже, если они там торгуются.

У биржевых фондов ликвидность намного выше - сделки с ними можно осуществлять в любой торговый день, и сделка происходит мгновенно. Плюсом к этому то, что в рамках торгового дня цена фонда на бирже меняется в зависимости от стоимости его активов, то есть с биржевыми фондами можно совершать внутридневные сделки. У обычных ПИФов цена пая устанавливается одна на весь в день.

Валюта фондов

Еще одно различие, связанное с покупкой — это валюта. Обычные ПИФы можно купить только за российские рубли, в том числе фонды на иностранные активы. А вот некоторые биржевые ПИФы и ETF можно купить не только за рубли, но и за доллары и евро. Например, фонд FXRU на еврооблигации российских компаний доступен для покупки сразу в трех валютах. Это гораздо удобнее, если у вас есть валюта - вам не нужно ее конвертировать в рубли.

Порог входа

Обычно управляющие компании устанавливают ограничения по минимальной сумме покупки паев. Например, минимальная сумма для инвестирования в ПИФ может быть и 1000 рублей, а может и 10 000 или 50 000 рублей в зависимости от УК и фонда.

У биржевых фондов порог входа - это одна акция. Цена одной акции отличается в зависимости от фонда, но в большинстве случаев она от 100 рублей до нескольких тысяч. Поэтому биржевые фонды купить проще.

Комиссии за управление

Комиссия за управления — это комиссия, которая взимается управляющей компанией за свои услуги, а так же за услуги депозитария, реестродержателя и регистратора.

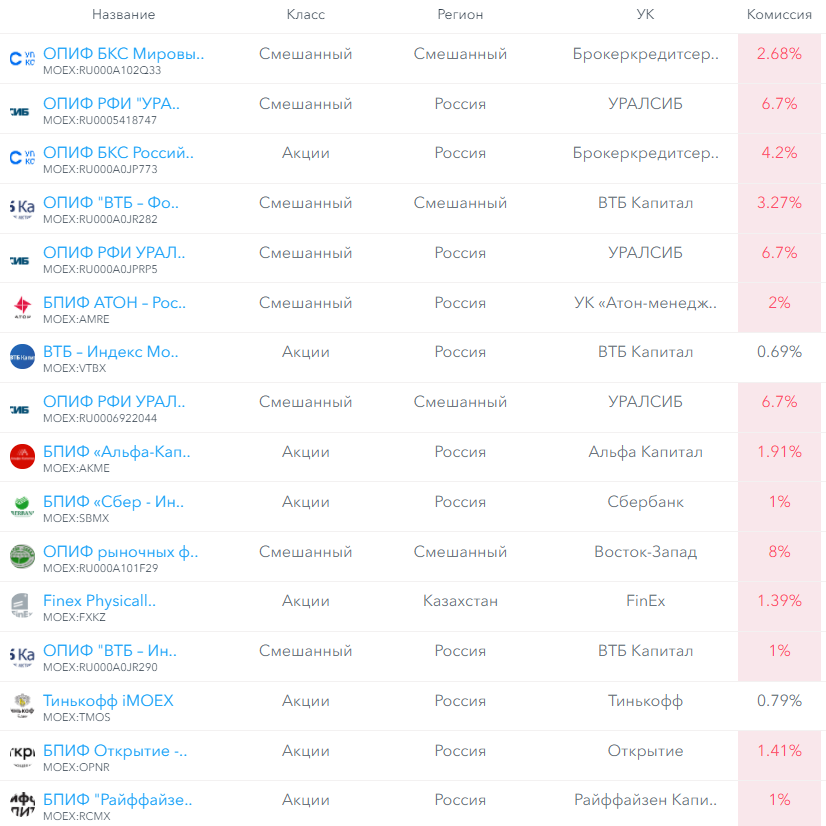

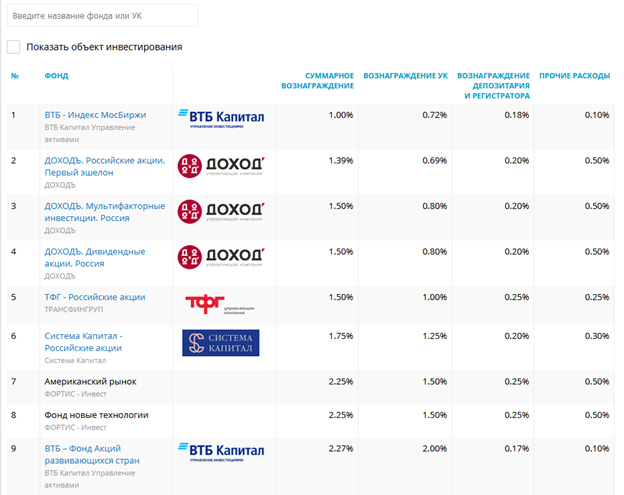

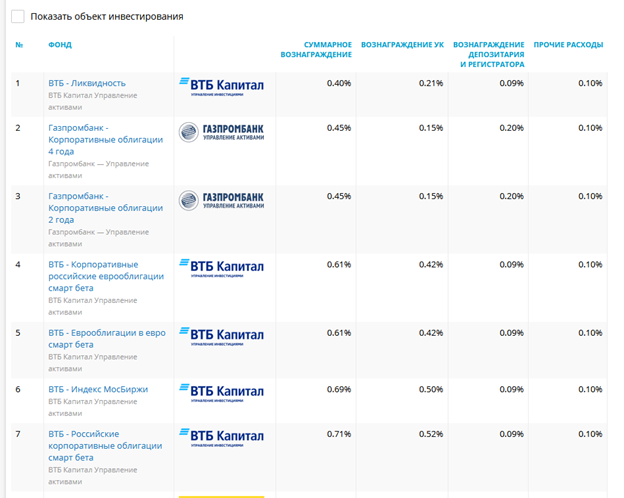

У обычных ПИФов суммарная величина этих комиссий начинается от 1,5% и может достигать 5-6%.

В случае биржевых ПИФов и ETF комиссия за управление значительно ниже и не превышает 1%. Поэтому в плане комиссий за управление биржевые фонды более выгодны. Большинство биржевых фондов - индексные, поэтому их комиссия за управление невелика.

Выбор фондов

На данный момент насчитывается 248 открытых ПИФов. Количество биржевых ПИФов 91. И хотя количество обычных ПИФов превышает число биржевых в 2 с лишним раза, имеющиеся биржевые ПИФы покрывают практически все классы активов, которые могут понадобится частному инвестору. Большинство из них индексные. Обычные ПИФы будут интересны тем, кто хочет вложиться в какие-то отдельные сектора экономики или выбрать активно-управляемый фонд.

Налоговые льготы

На обычные ПИФы распространяется налоговая льгота долгосрочного владения при условии владения ими более трех лет. Но купить на индивидуальный инвестиционный счет ПИФы не получится.

На БПИФы и ETF распространяется как действие трехлетней налоговой льготы, но так же их можно купить на ИИС и получить полагающиеся в таком случае налоговые льготы - вычеты на взнос или на доход.

Итоги

Очевидно, что биржевые фонды по многим параметрам выигрывают у обычных "старых" ПИФов:

✅ Их можно приобрести через обычный брокерский счет, который дает доступ сразу ко всем биржевым фондам от разных УК.

✅ Они экономичнее - их комиссии за управление и за сделки ниже, чем у обычных ПИФов.

✅ Управляться с ними проще и быстрее - они ликвиднее и порог входа совсем небольшой.

✅ И по налоговым льготам биржевые фонды тоже выигрывают.

В каких же случаях можно приобретать обычные ПИФы? Остаются только редкие случаи, когда вы нашли фонд с интересной стратегией управления или выбираете не столько фонд, сколько его управляющего. В остальных же случаях биржевые фонды будут лучшим выбором.

Для поиска и сравнения ETF и БПИФов воспользуйтесь бесплатным скринером на hit.finance