Юнипро: отчет по МСФО за 2022 год

Выход отчета Юнипро вдохновил аналитиков на пересмотр целевых цен, а нас — на то, чтобы посвятить ему очередной выпуск регулярной рубрики #fm_отчет.

В ноябре компания уже была у нас в гостях, в телеграм-канале разбирали МСФО за 3КВ 2022. Тогда отметили падение EBITDA и денежного потока, высокий P/E и двукратное ухудшение рентабельности относительно 3КВ 2021 года. Ждет ли нас похожая ситуация на горизонте всего года?

О компании

ПАО «Юнипро» – наиболее эффективная компания в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11 245,1 МВт. Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. ПАО «Юнипро» также представлено на рынках распределенной генерации и инжиниринга в РФ. Основной акционер компании Юнипро – концерн Uniper – занимает лидирующие позиции в секторе традиционной генерации электроэнергии. Компания осуществляет свою деятельность на территории стран Европы, в России и ряде других государств мира.

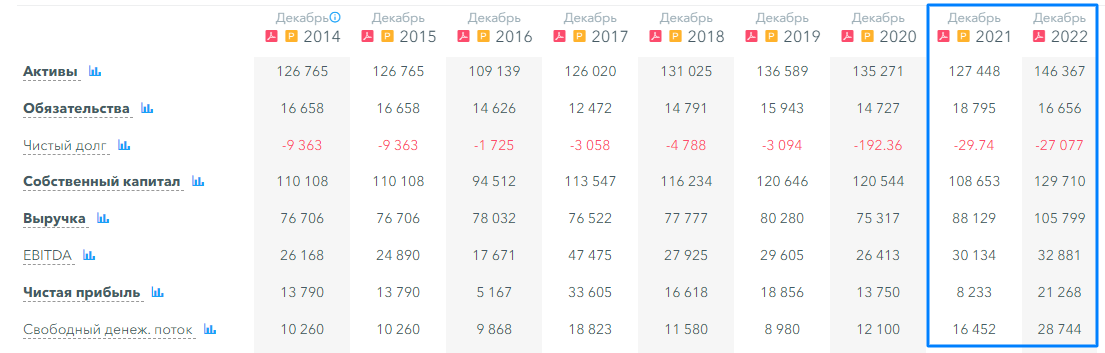

Финансовые результаты

Все основные показатели улучшились. Отметим рекордные размеры активов, собственного капитала, выручки и свободного денежного потока. А также чистый долг, ушедший в рекордно-отрицательное значение.

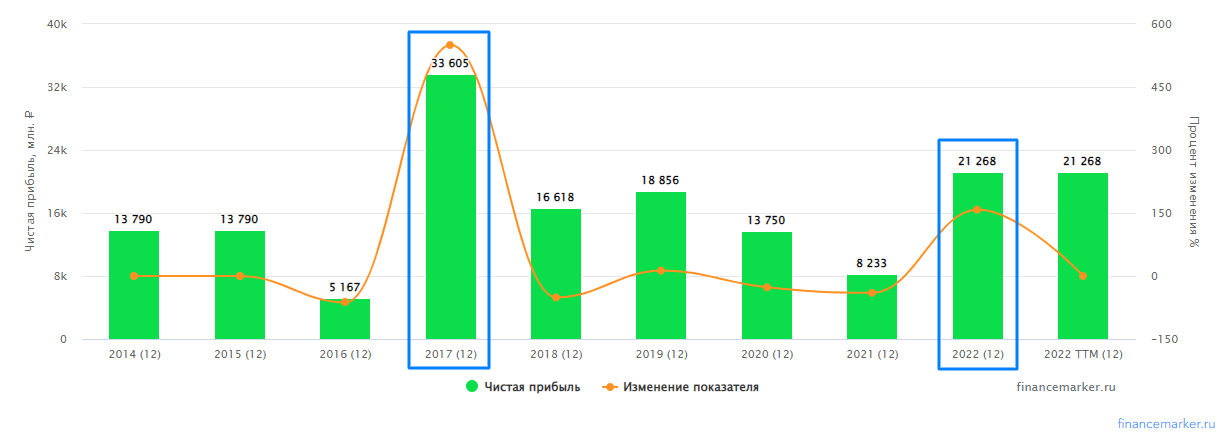

Чистая прибыль выросла на 158%. Но это не рекорд, по итогам 2017 года было больше:

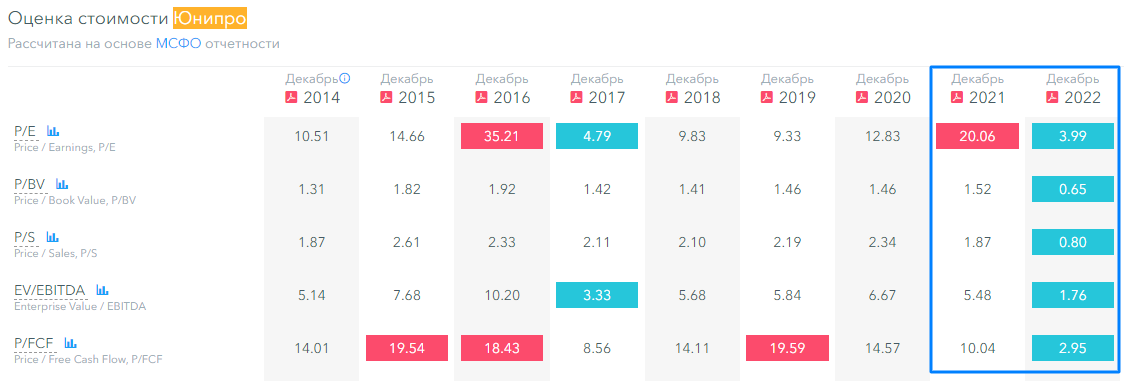

Оценка стоимости

Улучшение финансовых результатов сказалось и на мультипликаторах - практически все они вышли в "зеленую зону". Самые заметные улучшения у Price to Earnings и Price to Free Cash Flow

Из всех стоимостных мультипликаторов только коэффициент текущей ликвидности (Current Ratio) остался завышенным.

Текущий стоимостной рейтинг Юнипро на HitFinance вырос до максимального: 5 из 5.

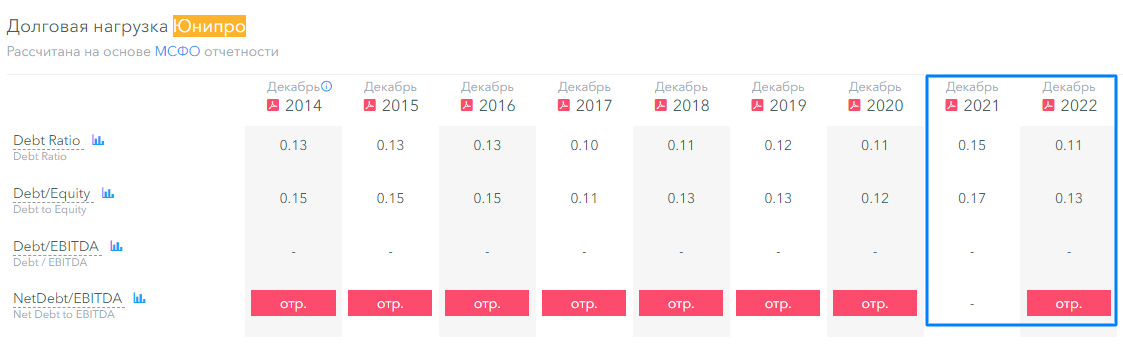

Долговая нагрузка

Самый скучный слайд из сегодняшнего разбора 🙃.

Коэффициенты финансовой зависимости и финансового левериджа практически не изменились. Коэффициенты долговой нагрузки пустуют - чистый долг отрицательный.

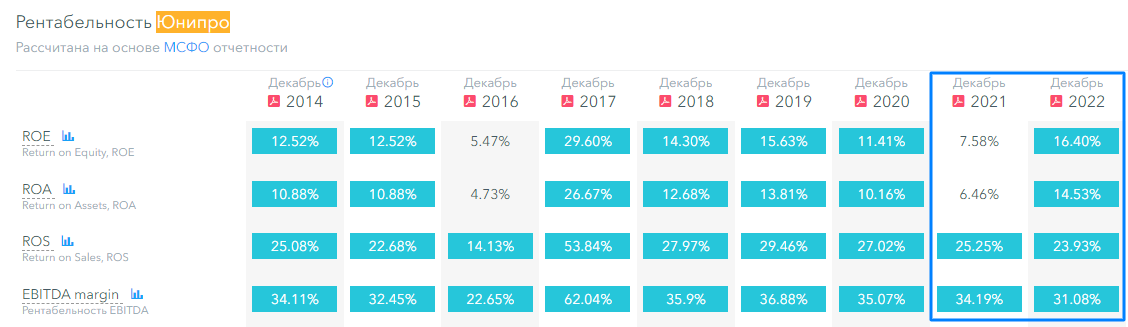

Оценка эффективности

В показателях рентабельности динамика разнонаправленная:

ROE и ROA удвоились, а ROS и EBITDA margin немного уменьшились.

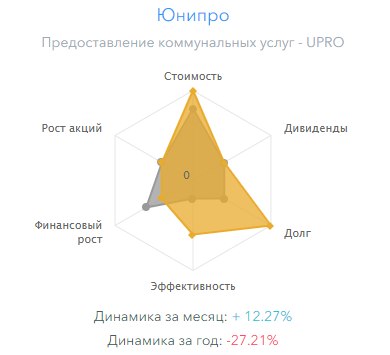

Рейтинг HitFinance

У Юнипро высшие рейтинги стоимости и долговой нагрузки.

Рейтинг эффективности средний - 3 из 5, но среднеотраслевой - 1 из 5, что выгодно выделяет компанию.

Невысокие рейтинги дивидендов и роста акций (2/5) соответствуют среднеотраслевым значениям.

Хоть Юнипро и удалось показать неплохие фин. результаты, рейтинг финансового роста на 1 балл отстает от среднеотраслевого.